So wird die Renditeliegenschaft nicht zum Klumpenrisiko

ca. 6 Minuten

ca. 6 Minuten

Jede fünfte Eigentumswohnung wird heute zur Weitervermietung gekauft. Überangebot und steigende Zinsen könnten die erwartete Rendite schmälern.

Immobilieninserate versprechen Renditen von 5 bis 10 Prozent Rendite auf die Vermietung einer Eigentumswohnung, in Einzelfällen sogar mehr. In Zeiten von Null- oder gar Negativzinsen ist ein solches Angebot zweifellos verlockend. Kein Wunder, werden in jüngster Zeit immer mehr Eigentumswohnungen und Einfamilienhäuser nicht zum Selbstgebrauch sondern zur Vermietung gekauft. Makler schätzen, dass heute jede fünfte Eigentumswohnung und jedes zehnte Einfamilienhaus im Hinblick auf eine Vermietung erworben werden.

Hoher Anteil an Fremdkapital

Renditen in dieser Höhe lassen sich allerdings bestenfalls unter Einsatz sehr hoher Fremdmittel von 75 oder gar 80 Prozent des Kaufpreises realisieren. Die versprochene Rendite entspricht dabei einer Umlagerung der gesamten Nettorendite auf die 20 oder 25 Prozent Eigenkapital. Die Bruttorendite über das gesamte Kapital fällt sehr viel tiefer aus. Die Nettorendite berechnet sich auf Basis des Mietertrags abzüglich aller Kosten für die Hypothek (derzeit etwa 1 bis 1,5 Prozent), den Verwaltungs- und Unterhaltskosten (rund 1 Prozent des Kaufpreises) sowie die Amortisation (0,5 bis 1 Prozent des Gebäudepreises). Zudem sind die beim Kauf anfallenden Notariats- und Grundbuchkosten sowie die anfallenden Handänderungsgebühren bzw. –steuern zu berücksichtigen. Details dazu finden sich im Ratgeberbeitrag «Wieviel Eigenkapital ist sinnvoll».

Experten warnen vor Preiskorrektur

Doch mit solchen Renditen sind auch erhebliche Risiken verbunden. Denn sinkt der Wert der Wohnung nur schon um 10 Prozent, so ist das halbe Eigenkapital weg. Das ist keine bloss theoretische Gefahr. Anfang der 90-er Jahre sanken die Immobilienpreise landesweit um 20 bis 25 Prozent. Und auch heute warnen viele Experten von unabhängigen Beratungsfirmen über Nationalbank und Grossbanken bis hin zum Währungsfonds davor, dass sich ein Überangebot an Mietwohnungen aufbaut. Denn nach wie vor werden Miethäuser in grosser Zahl gebaut. Der Zustrom ausländischer Arbeitskräfte lässt aber nach. Und wer es vermag, kauft sich angesichts der tiefen Hypothekarzinsen vorzugsweise selber Wohneigentum. Damit fallen gleich zwei bedeutende Treiber auf der Nachfrageseite teilweise weg.

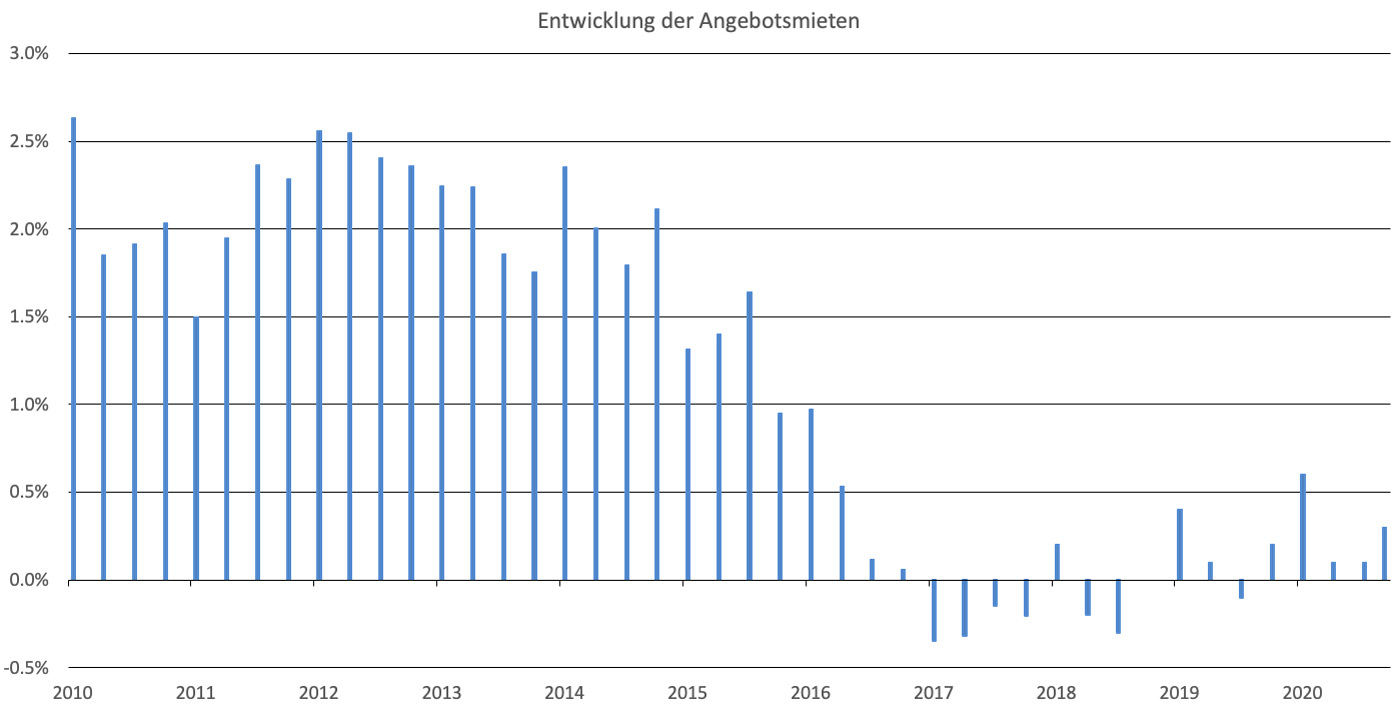

«Die Aussichten auf dem Mietwohnungsmarkt trüben sich», schreibt die CS beispielsweise in ihrer Studie zum «Immobilienmarkt Schweiz». Ausdruck davon seien «wachsende Leerstände, steigender Druck auf die Mietpreise sowie Mieter, die ausserhalb der Grosszentren zunehmend am längeren Hebel sitzen». Die UBS geht mittelfristig von einem Rückgang der Mietpreise aus. In den letzten fünf Jahren zeigte sich bereits eine deutliche Stagnation (Grafik 1) Die SNB spricht in ihrer Lagebeurteilung zum Hypothekar- und Immobilienmarkt von der «Gefahr einer Preiskorrektur», der Internationale Währungsfonds gar von einem drohenden «Preiszerfall» im Immobilienmarkt Schweiz.

Sinkt der Marktwert einer Immobilie aber, so fordert das finanzierende Kreditinstitut eine raschere Amortisation der Hypothek. Schon jetzt sind Banken und Versicherungen nur ausnahmsweise bereit, Renditeobjekte mit 80 Prozent zu finanzieren. Die Schweizerische Bankiervereinigung lässt maximal 75 Prozent zu. Üblich sind eher 65 Prozent, eine Zweithypothek wird kaum gewährt, wenn es sich nicht um selbstgenutztes Wohneigentum handelt. Zudem gehen die Banken bei der Belehnungshöhe nicht vom Kaufpreis und vom Gesamteinkommen der Eigentümer aus, wie das bei selbstgenutztem Wohneigentum der Fall ist. Bei vermieteten Objekten gilt der Ertragswert als Berechnungsbasis, was oft zu etwas tieferen Belehnungsgrenzen führt.

Zinsen könnten auch wieder steigen

Auch ein Zinsanstieg könnte manch einem privaten Wohnungs- oder Hausvermieter einen Strich durch die Rechnung machen. Steigen die durchschnittlichen Hypothekarzinsen auch nur um einen Prozentpunkt, so wirkt sich das bei 75 Prozent Fremdmitteln mit einer um rund 2 Prozentpunkten tieferen-Rendite auf das eingesetzte Eigenkapital aus. Um dies auszugleichen, müsste der Mietzins um mehrere Hundert Franken monatlich steigen.

Eine solche Zinssteigerung durchzusetzen, wäre am Mietmarkt kaum möglich und schon rein rechtlich ein Problem. Denn Mietzinserhöhungen sind nur parallel zu steigenden Durchschnittszinsen auf allen ausstehenden Hypotheken zulässig. Und die bewegen sich wegen der vielen Festhypotheken nur sehr langsam.

Leerstandquoten steigen vielerorts

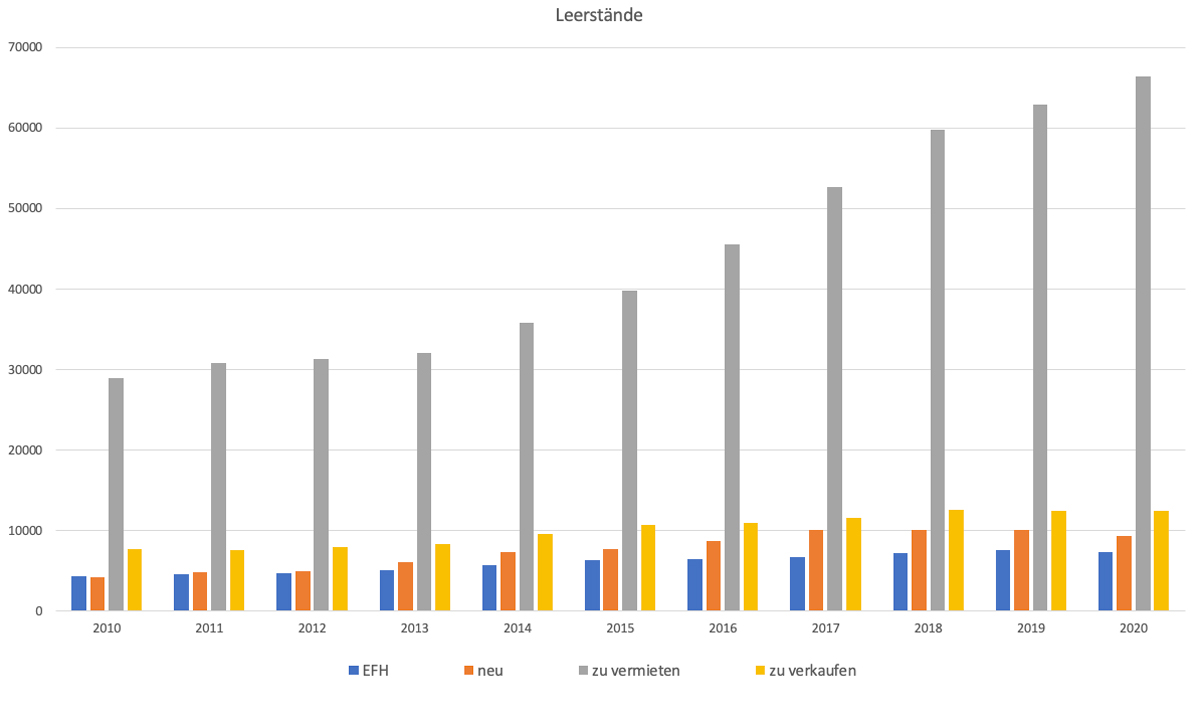

Das grösste Risiko für Kleinvermieter ist allerdings ein Leerstand (Grafik 2). Bei einem Mieterwechsel ist mit dem Ausfall von ein bis drei Monatsmieten zu rechnen. Passiert das alle paar Jahre, lässt das die durchschnittlichen Mietzinseinnahmen rasch einmal um ein paar Prozente sinken. Trifft reger Wohnungsbau auf hohe Leerstandsquoten wie in vielen Agglomerations- und Landgemeinden quer durchs Mittelland, so kann die Suche nach neuen Mietern leicht auch ein halbes Jahr dauern. Will man das vermeiden, wird nichts anderes übrig bleiben, als den Mietpreis zu senken. Wer trotz solcher Gefahren von den aktuell noch guten Renditen auf vermieteten Eigentumswohnungen und Einfamilienhäusern profitieren will, tut also gut daran, den Anteil Fremdkapital auf eine erste Hypothek zu reduzieren. Wer auf Nummer sicher gehen will und über die erforderlichen finanziellen Ressourcen verfügt, senkt ihn gar auf die Hälfte und investiert gleichzeitig zur Risikostreuung in mehrere Objekte.

Grundsätzliche ÜberlegungenWer Wohneigentum zur Vermietung kaufen möchte, sollte nicht nur die finanziellen Voraussetzungen genau prüfen (siehe Lauftext), sondern sich auch ein paar grundsätzliche Fragen stellen:

Nicht nur die Finanzierungsfragen, sondern auch Fragen zu den eigenen Fähigkeiten und Bedürfnissen, sollte man vorgängig also genau prüfen. Am besten geschieht das im offenen Gespräch mit einer Fachperson, die einem Vor- und Nachteile erläutern und oft auch neue Perspektiven aufzeigen kann. |

Angebotsmieten: Wachstumsraten sinken seit längerem

Legende: Die Zeit der starken Mietpreissteigerungen ist vorbei. In den letzten Jahren haben sich die Angebotsmieten kaum mehr verändert, teilweise sind sie gar gesunken.

Quelle: Homegate Mietindex, Oktober 2020

Immer mehr Wohnungen stehen leer

Legende: Innerhalb von zehn Jahren hat sich die Anzahl leerstehender Objekte mehr als verdoppelt. Es betrifft vor allem Mietwohnungen.

Quelle: Bundesamt für Statistik, Leerwohnungszählung, Oktober 2020

Investieren in «Betongold»Über Immobilienfonds von Banken und über börsenkotierte Immobiliengsellschaften kann man sich indirekt an Immobilien beteiligen. Ihr grosser Vorteil ist die leichte Handelbarkeit der Anteile. Der Nachteil: Sie werden meist mit einem Aufschlag (Agio) gegenüber dem inneren Wert gehandelt. |

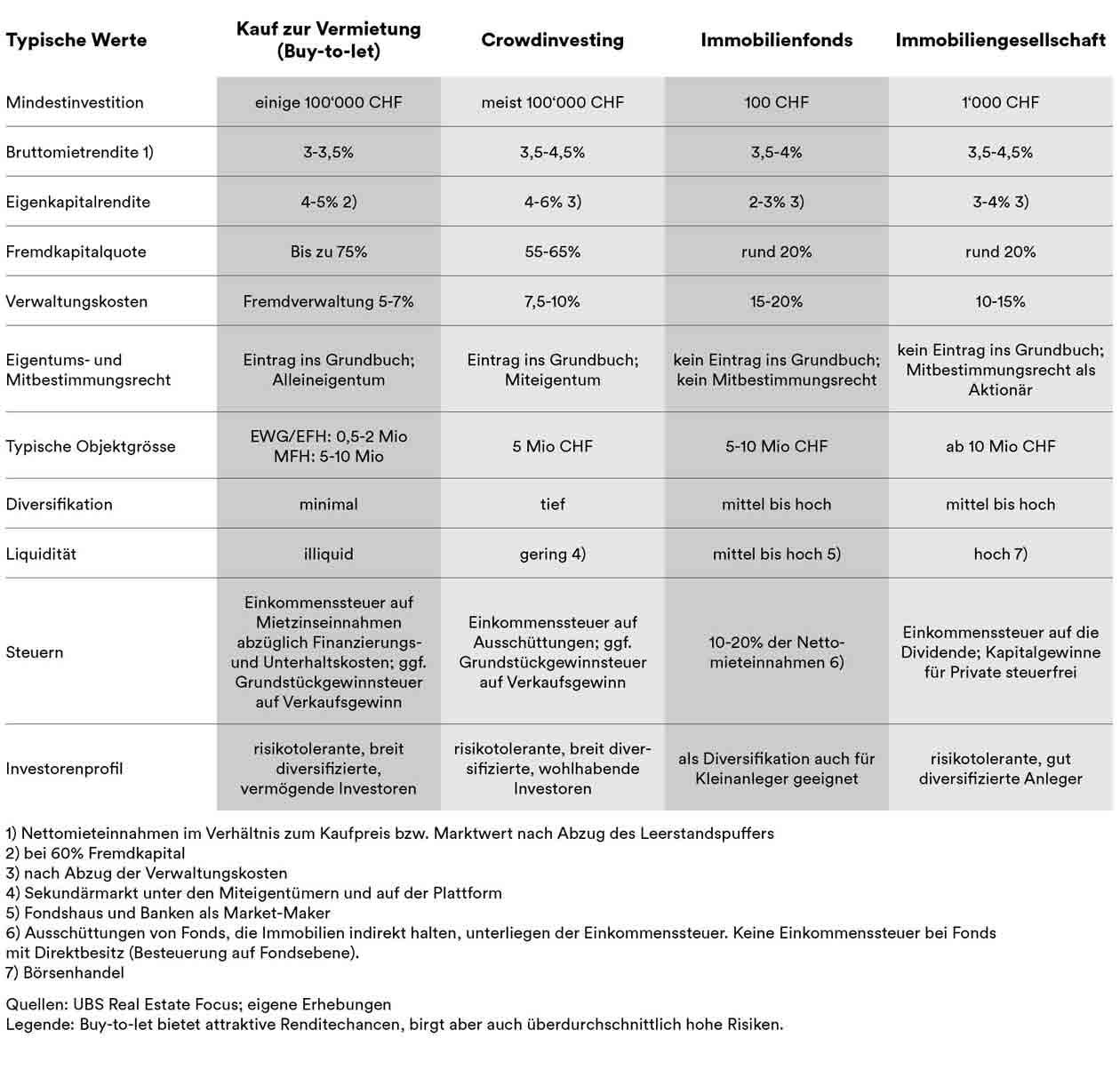

Wohnimmobilien: Investitionsformen im Vergleich